近三年来���,医保改革���、带量采购���、两票制等政策以及经济下行挤压行业整体收入和利润增速空间���,但中国医药制造行业潜在市场空间巨大;与此同时���,全球医药技术创新不断���,资本兼并不断。后疫情时代���,医药制造行业将面临新机遇和新挑战。

基于对医药制造行业发展的观察和研究���,918博天娱乐官网咨询重磅推出《医药制造行业2023年度蓝皮书》。本报告由发展现状篇���、驱动因素分析篇���、制约因素分析篇���、细分行业及标杆企业研究系列篇���、趋势洞察篇和对制药企业的建议篇组成。报告融合了918博天娱乐官网咨询医药行业研究课题组专家的研究成果���,对医药制造行业的国内外发展现状���、行业驱动与制约因素以及各细分行业发展态势与标杆企业情况进行了深入分析。同时���,就医药制造行业未来发展重点���、机遇与挑战等趋势进行了专门研究和深入探讨。最后���,依据行业趋势变化分析提出了对制药企业的发展策略建议。课题组期望通过系统全面的研究���,使本报告成为行业同仁了解行业现状���、洞察行业趋势���、把握发展规律的有益参考。

以下为《医药制造行业2023年度蓝皮书》的细分行业及标杆企业研究系列篇之生物医药制造。该篇对生物医药制造业的行业特点���、现状以及发展趋势进行了总结和分析���,并对标杆企业(百济神州���、君实生物)的公司概况���、营业情况以及核心竞争力做出了具体说明。

一���、行业概述

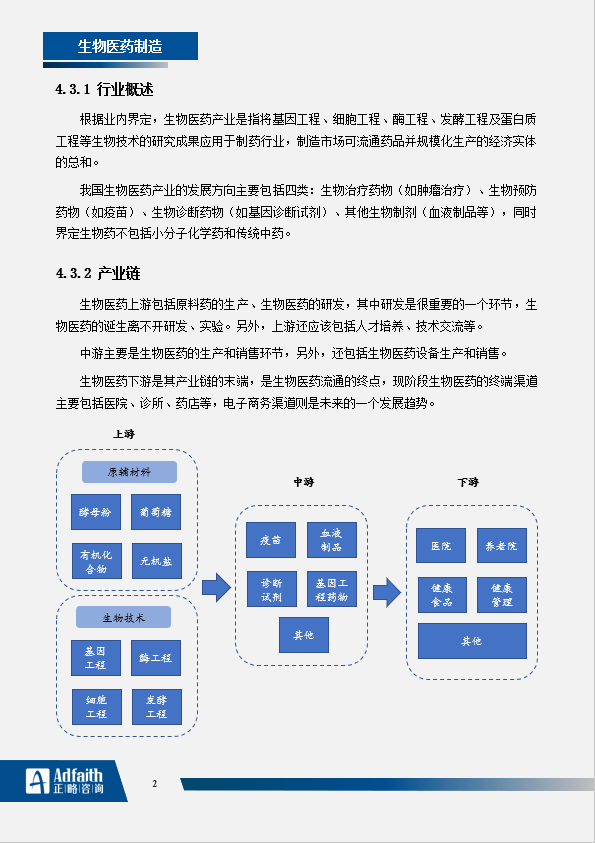

根据业内界定���,生物医药产业是指将基因工程���、细胞工程���、酶工程���、发酵工程及蛋白质工程等生物技术的研究成果应用于制药行业���,制造市场可流通药品并规模化生产的经济实体的总和。

我国生物医药产业的发展方向主要包括四类���:生物治疗药物(如肿瘤治疗)���、生物预防药物(如疫苗)���、生物诊断药物(如基因诊断试剂)���、其他生物制剂(血液制品等)���,同时界定生物药不包括小分子化学药和传统中药。

二���、产业链

生物医药上游包括原料药的生产���、生物医药的研发���,其中研发是很重要的一个环节���,生物医药的诞生离不开研发���、实验。另外���,上游还应该包括人才培养���、技术交流等。

中游主要是生物医药的生产和销售环节���,另外���,还包括生物医药设备生产和销售。

生物医药下游是其产业链的末端���,是生物医药流通的终点���,现阶段生物医药的终端渠道主要包括医院���、诊所���、药店等���,电子商务渠道则是未来的一个发展趋势。

三���、发展现状

01���、生物医药市场规模快速提高

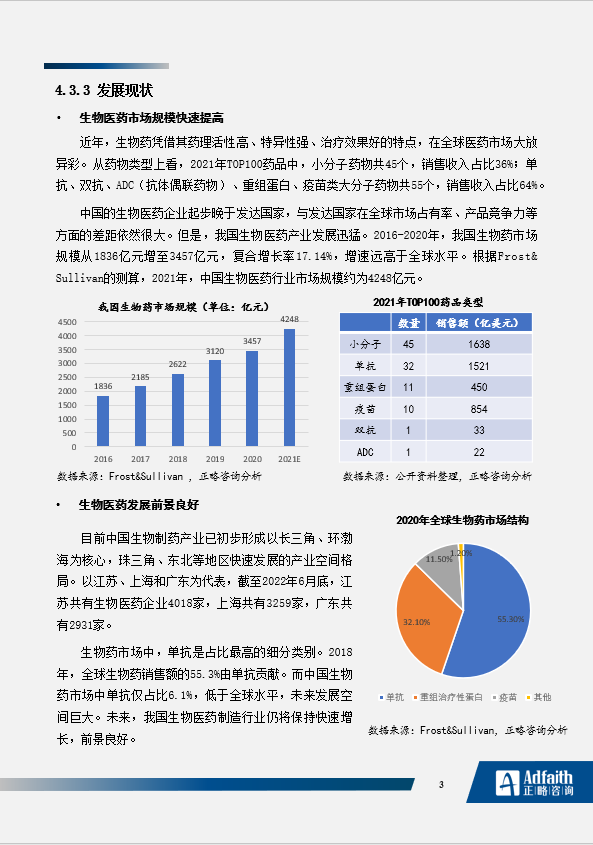

近年���,生物药凭借其药理活性高���、特异性强���、治疗效果好的特点���,在全球医药市场大放异彩。从药物类型上看���,2021年TOP100药品中���,小分子药物共45个���,销售收入占比36%;单抗���、双抗���、ADC(抗体偶联药物)���、重组蛋白���、疫苗类大分子药物共55个���,销售收入占比64%。

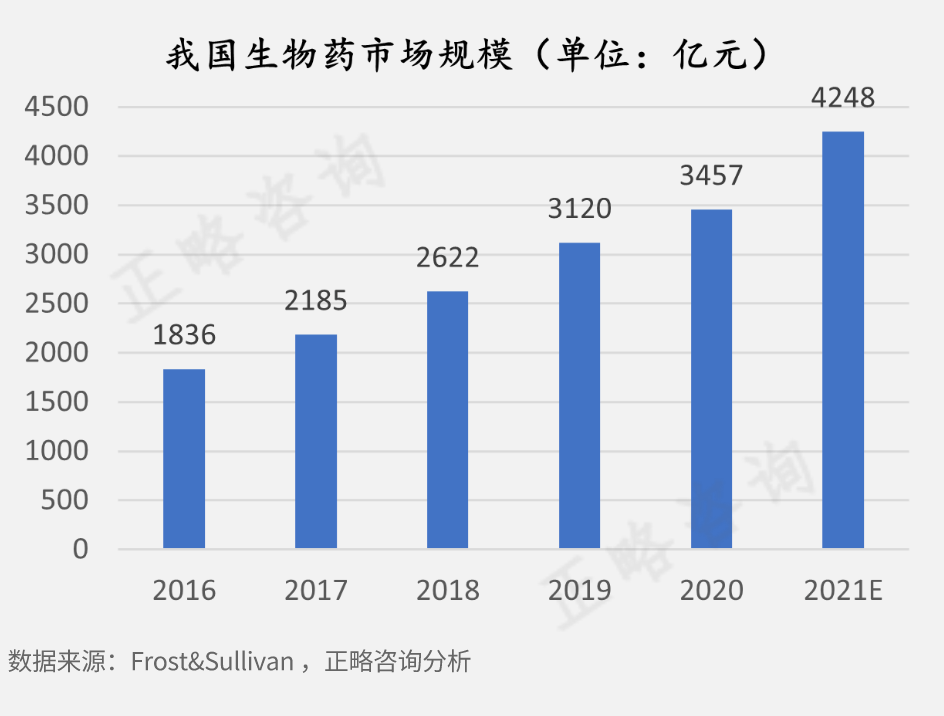

中国的生物医药企业起步晚于发达国家���,与发达国家在全球市场占有率���、产品竞争力等方面的差距依然很大。但是���,我国生物医药产业发展迅猛。2016-2020年���,我国生物药市场规模从1836亿元增至3457亿元���,复合增长率17.14%���,增速远高于全球水平。根据Frost& Sullivan的测算���,2021年���,中国生物医药行业市场规模约为4248亿元。

02���、生物医药发展前景良好

目前中国生物制药产业已初步形成以长三角���、环渤海为核心���,珠三角���、东北等地区快速发展的产业空间格局。以江苏���、上海和广东为代表���,截至2022年6月底���,江苏共有生物医药企业4018家���,上海共有3259家���,广东共有2931家。

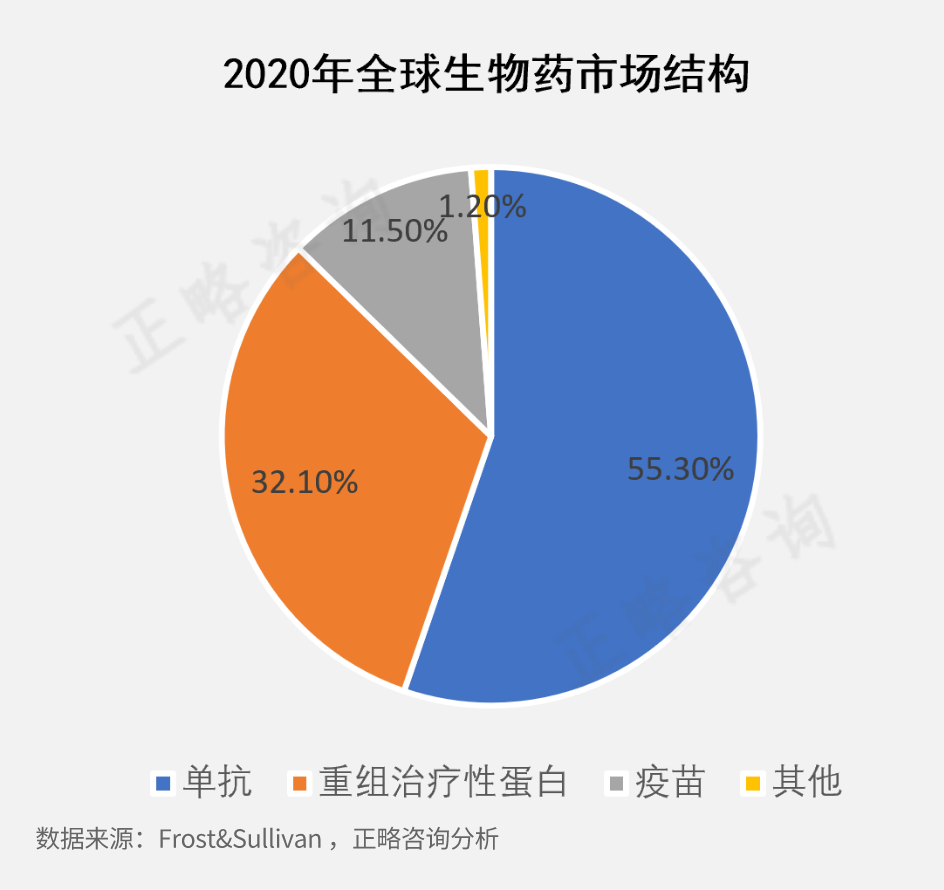

生物药市场中���,单抗是占比最高的细分类别。2018年���,全球生物药销售额的55.3%由单抗贡献。而中国生物药市场中单抗仅占比6.1%���,低于全球水平���,未来发展空间巨大。未来���,我国生物医药制造行业仍将保持快速增长���,前景良好。

四���、趋势洞察

01���、技术突破将推动新一轮产业变革

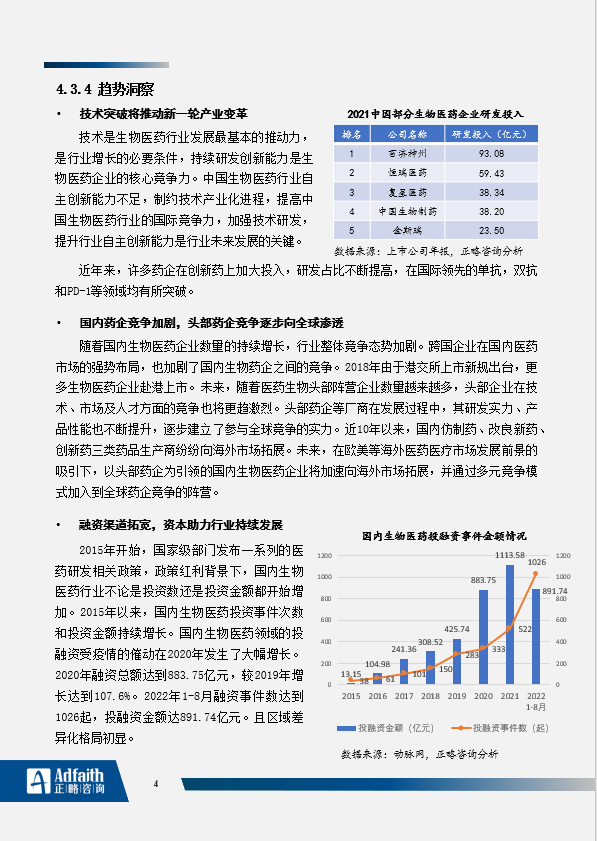

技术是生物医药行业发展最基本的推动力���,是行业增长的必要条件���,持续研发创新能力是生物医药企业的核心竞争力。中国生物医药行业自主创新能力不足���,制约技术产业化进程���,提高中国生物医药行业的国际竞争力���,加强技术研发���,提升行业自主创新能力是行业未来发展的关键。

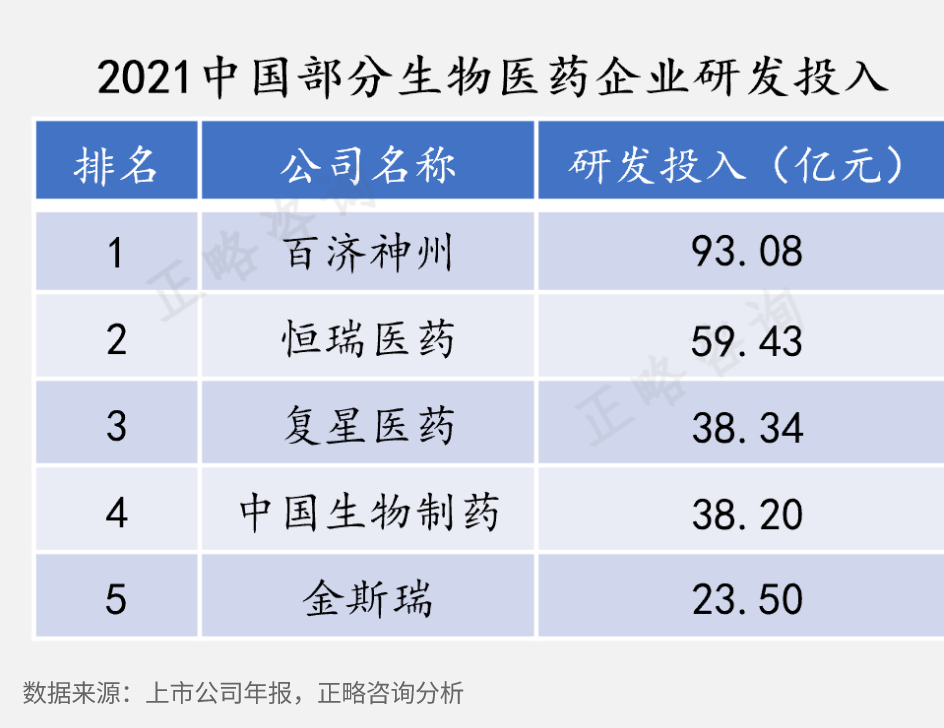

近年来���,许多药企在创新药上加大投入���,研发占比不断提高���,在国际领先的单抗���,双抗和PD-1等领域均有所突破。

02���、国内药企竞争加剧���,头部药企竞争逐步向全球渗透

随着国内生物医药企业数量的持续增长���,行业整体竞争态势加剧。跨国企业在国内医药市场的强势布局���,也加剧了国内生物药企之间的竞争。2018年由于港交所上市新规出台���,更多生物医药企业赴港上市。未来���,随着医药生物头部阵营企业数量越来越多���,头部企业在技术���、市场及人才方面的竞争也将更趋激烈。头部药企等厂商在发展过程中���,其研发实力���、产品性能也不断提升���,逐步建立了参与全球竞争的实力。近10年以来���,国内仿制药���、改良新药���、创新药三类药品生产商纷纷向海外市场拓展。未来���,在欧美等海外医药医疗市场发展前景的吸引下���,以头部药企为引领的国内生物医药企业将加速向海外市场拓展���,并通过多元竞争模式加入到全球药企竞争的阵营。

03���、融资渠道拓宽���,资本助力行业持续发展

2015年开始���,国家级部门发布一系列的医药研发相关政策���,政策红利背景下���,国内生物医药行业不论是投资数还是投资金额都开始增加。2015年以来���,国内生物医药投资事件次数和投资金额持续增长。国内生物医药领域的投融资受疫情的催动在2020年发生了大幅增长。2020年融资总额达到883.75亿元���,较2019年增长达到107.6%。2022年1-8月融资事件数达到1026起���,投融资金额达891.74亿元。且区域差异化格局初显。

五���、标杆企业分析——百济神州

01���、公司简介

百济神州是一家全球化的生物科技公司���,专注于研究���、开发���、生产以及商业化创新性药物���,为全世界患者生产提高疗效和药品可及性的药物。百济神州目前在中国大陆���、美国���、澳大利亚和欧洲拥有8000多名员工���,正在加速推动公司多元化的新型癌症疗法药物管线。目前���,百济神州两款自主研发的药物���,BTK抑制剂百悦泽(泽布替尼胶囊)和抗PD1抗体药物百泽安(替雷利珠单抗注射液)分别在美国和中国进行销售。

此外���,百济神州在中国正在或计划销售多款由安进公司���、新基公司(隶属百时美施贵宝公司)以及EUSA Pharma授权的肿瘤药物。

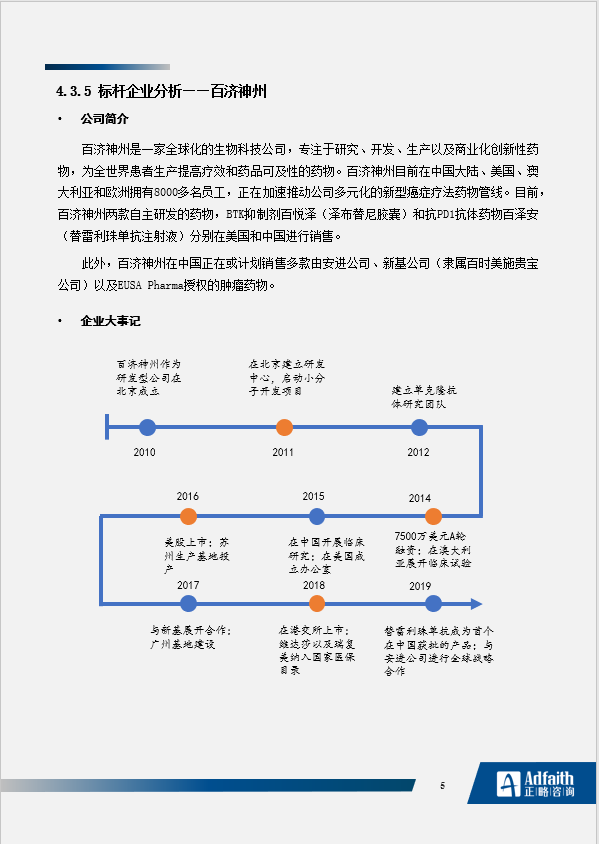

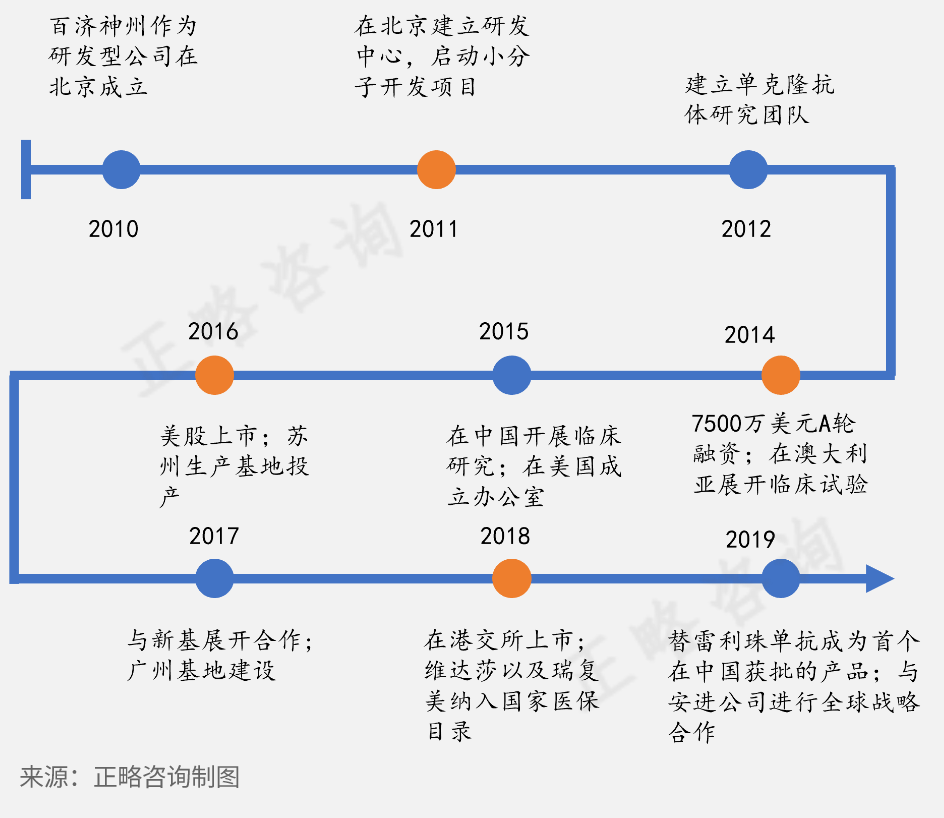

02���、企业大事记

03���、公司营业情况

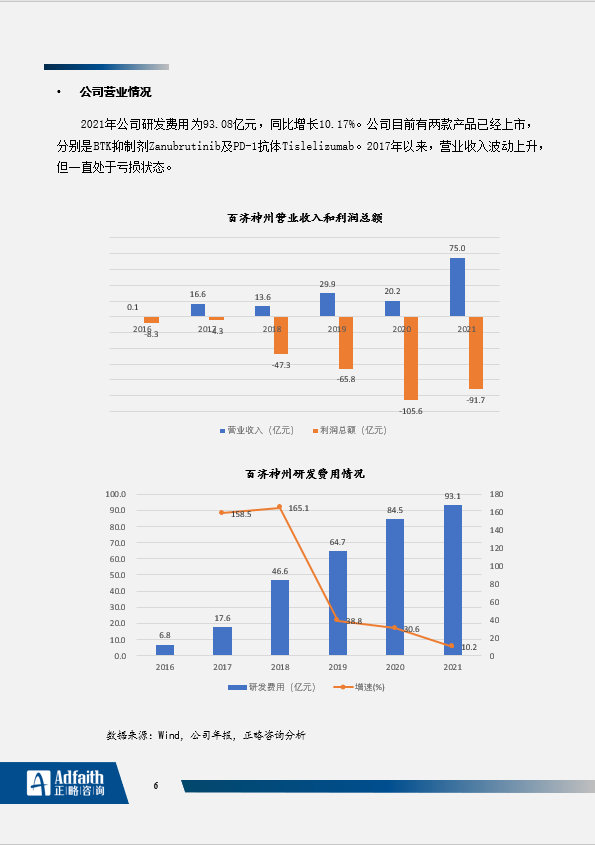

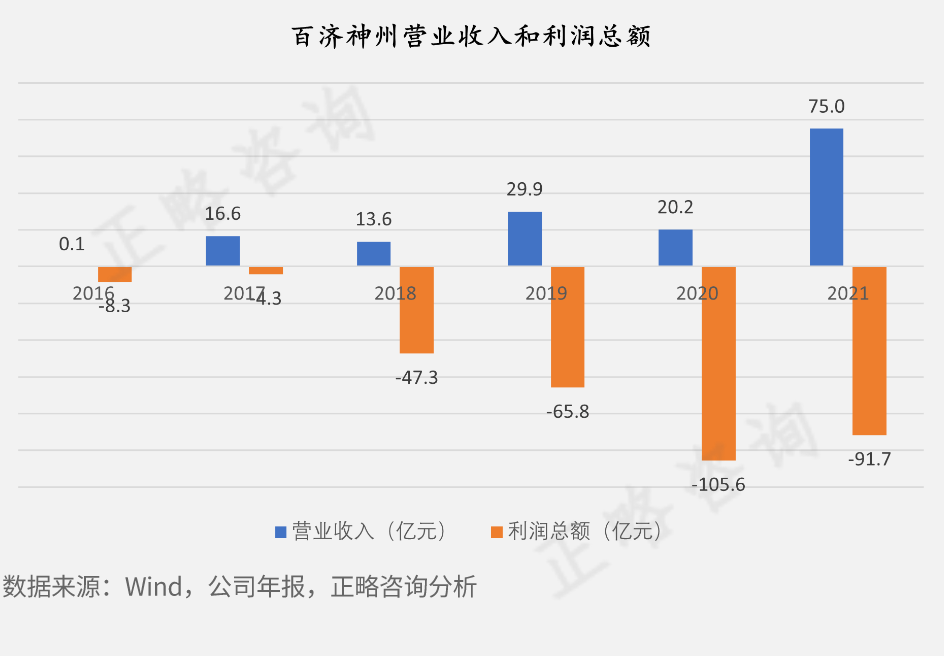

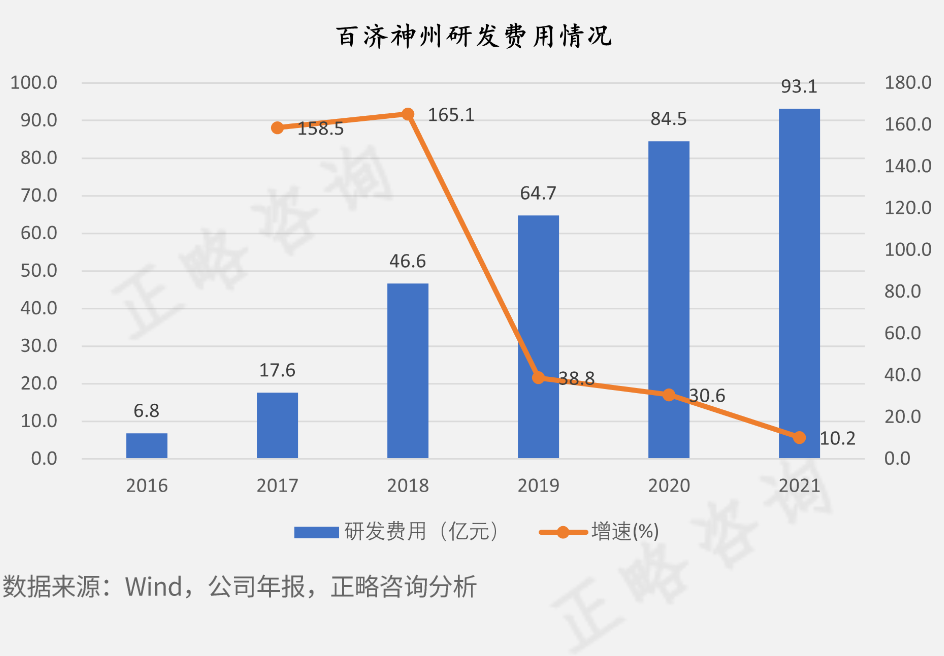

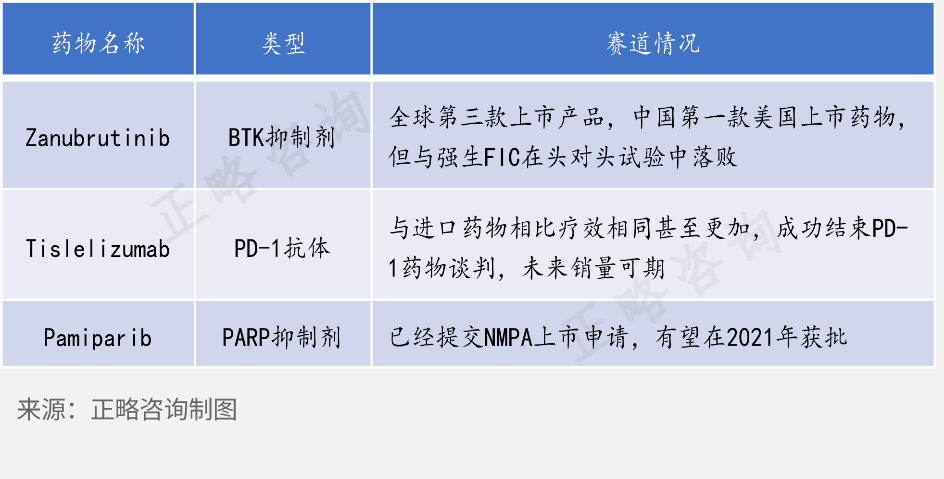

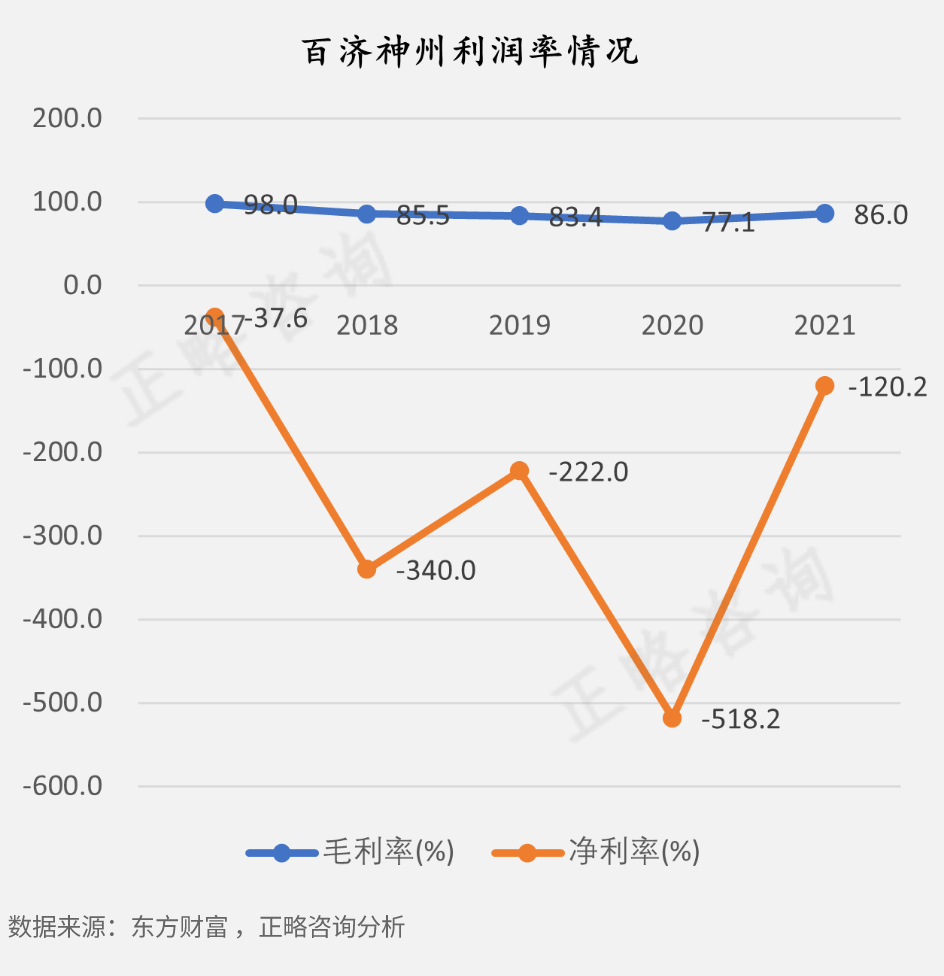

2021年公司研发费用为93.08亿元���,同比增长10.17%。公司目前有两款产品已经上市���,分别是BTK抑制剂Zanubrutinib及PD-1抗体Tislelizumab。2017年以来���,营业收入波动上升���,但一直处于亏损状态。

04���、核心竞争力

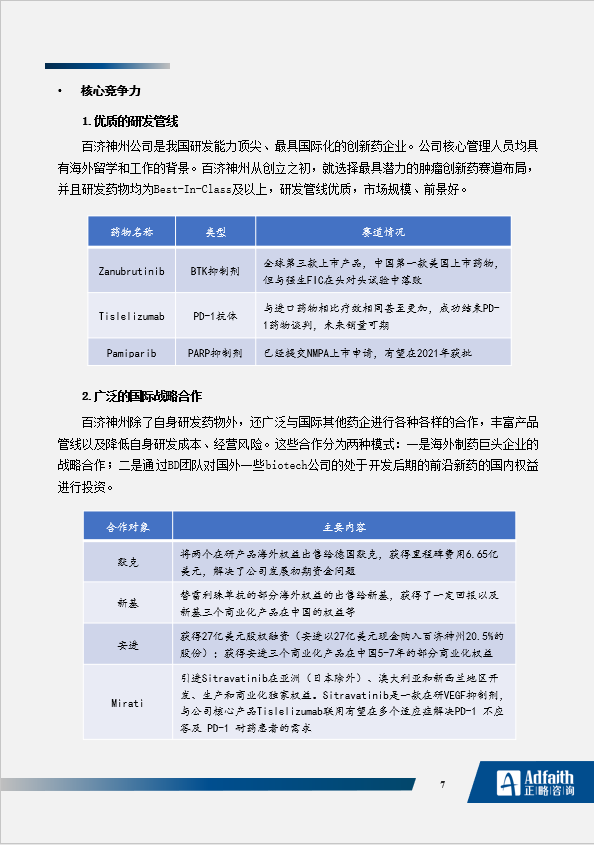

(1)优质的研发管线

百济神州公司是我国研发能力顶尖���、最具国际化的创新药企业。公司核心管理人员均具有海外留学和工作的背景。百济神州从创立之初���,就选择最具潜力的肿瘤创新药赛道布局���,并且研发药物均为Best-In-Class及以上���,研发管线优质���,市场规模���、前景好。

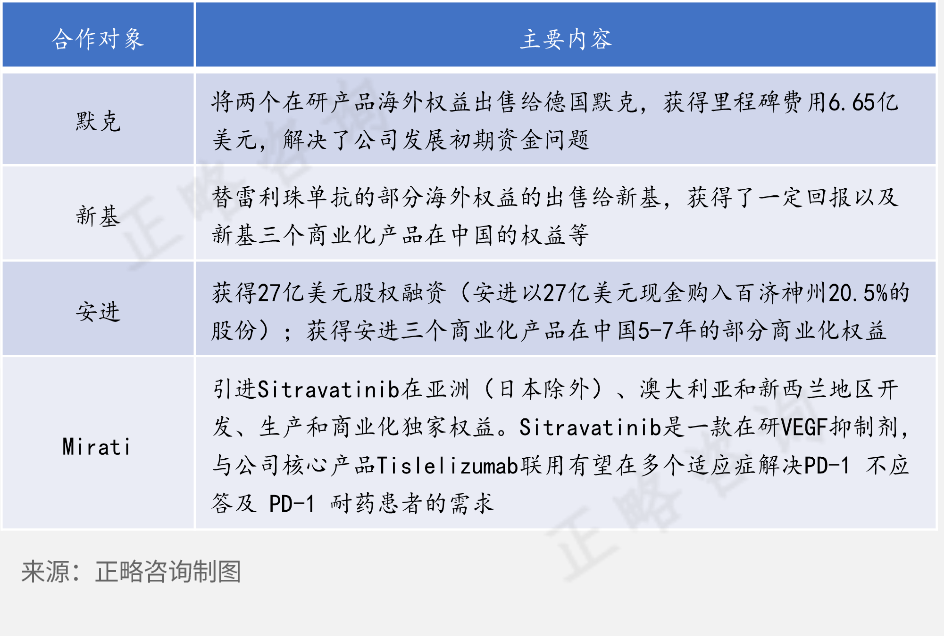

(2)广泛的国际战略合作

百济神州除了自身研发药物外���,还广泛与国际其他药企进行各种各样的合作���,丰富产品管线以及降低自身研发成本���、经营风险。这些合作分为两种模式���:一是海外制药巨头企业的战略合作;二是通过BD团队对国外一些biotech公司的处于开发后期的前沿新药的国内权益进行投资。

05���、潜在威胁

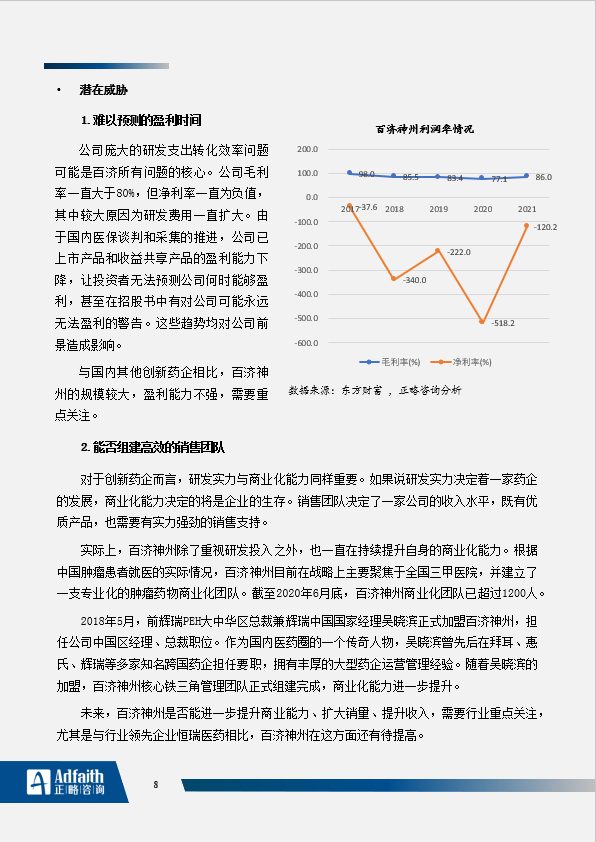

(1)难以预测的盈利时间

公司庞大的研发支出转化效率问题可能是百济所有问题的核心。公司毛利率一直大于80%���,但净利率一直为负值���,其中较大原因为研发费用一直扩大。由于国内医保谈判和采集的推进���,公司已上市产品和收益共享产品的盈利能力下降���,让投资者无法预测公司何时能够盈利���,甚至在招股书中有对公司可能永远无法盈利的警告。这些趋势均对公司前景造成影响。

与国内其他创新药企相比���,百济神州的规模较大���,盈利能力不强���,需要重点关注。

(2)能否组建高效的销售团队

对于创新药企而言���,研发实力与商业化能力同样重要。如果说研发实力决定着一家药企的发展���,商业化能力决定的将是企业的生存。销售团队决定了一家公司的收入水平���,既有优质产品���,也需要有实力强劲的销售支持。

实际上���,百济神州除了重视研发投入之外���,也一直在持续提升自身的商业化能力。根据中国肿瘤患者就医的实际情况���,百济神州目前在战略上主要聚焦于全国三甲医院���,并建立了一支专业化的肿瘤药物商业化团队。截至2020年6月底���,百济神州商业化团队已超过1200人。

2018年5月���,前辉瑞PEH大中华区总裁兼辉瑞中国国家经理吴晓滨正式加盟百济神州���,担任公司中国区经理���、总裁职位。作为国内医药圈的一个传奇人物���,吴晓滨曾先后在拜耳���、惠氏���、辉瑞等多家知名跨国药企担任要职���,拥有丰厚的大型药企运营管理经验。随着吴晓滨的加盟���,百济神州核心铁三角管理团队正式组建完成���,商业化能力进一步提升。

未来���,百济神州是否能进一步提升商业能力���、扩大销量���、提升收入���,需要行业重点关注���,尤其是与行业领先企业恒瑞医药相比���,百济神州在这方面还有待提高。

六���、标杆企业分析——君实生物

01���、公司简介

君实生物是一家创新驱动型生物制药公司���,致力于创新药物的发现和开发���,以及在全球范围内的临床研发和商业化。公司的宗旨是为患者提供效果更好���、花费更低的治疗选择。利用蛋白质工程的核心平台技术���,公司已处在大分子药物的研发前沿。在中国区域内���,凭借卓越的创新药物发现能力���、先进的生物技术研发能力���、全产业链大规模生产技术与快速扩大极具市场潜力的在研药品战略的组合���,在肿瘤免疫疗法���、自身免疫性疾病及代谢疾病治疗方面处于领先地位。

君实生物是国内首家获得抗PD-1单克隆抗体NMPA上市批准���、抗PCSK9单克隆抗体NMPA临床申请批准的中国公司���,并取得了全球首个治疗肿瘤抗BTLA阻断抗体在中国NMPA和美国FDA的临床申请批准。公司旨在通过源头创新来开发首创(First-in-class)或同类最优(Best-in-class)的药物���,并成为转化医学领域的先锋。随着产品管线的丰富及对药物联合治疗的探索���,预计创新领域将扩展至包括小分子药物和抗体药物偶联物(或ADCs)等更多类型的药物研发���,以及对癌症和自身免疫性疾病下一代创新疗法的探索。

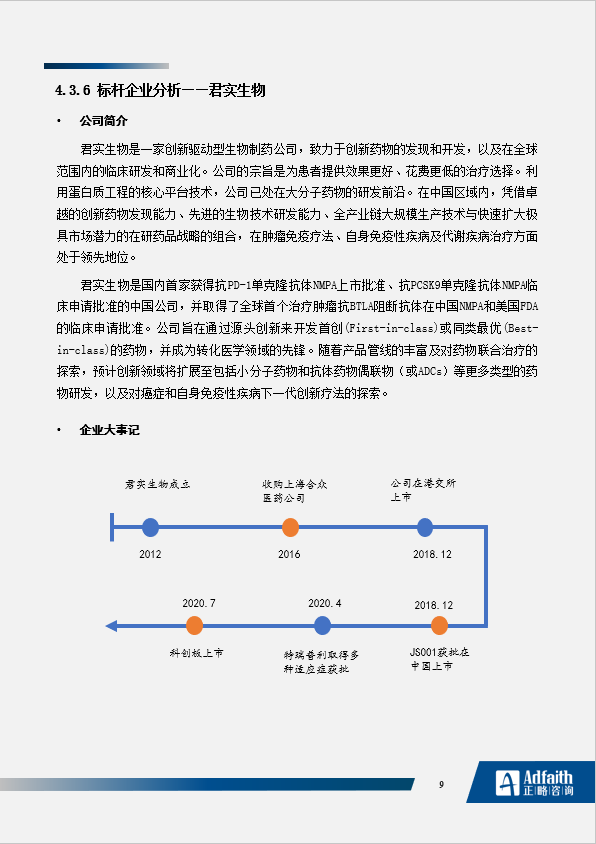

02���、企业大事记

03���、公司营业情况

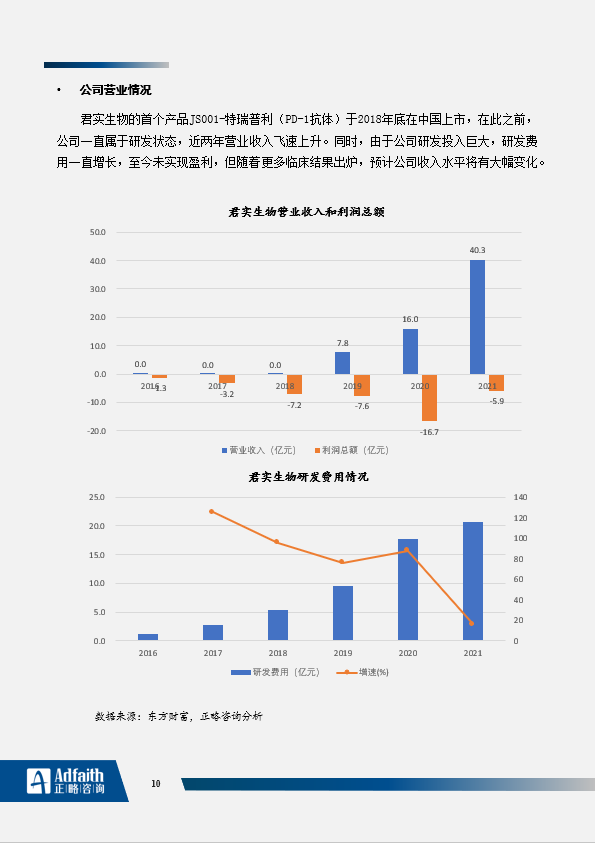

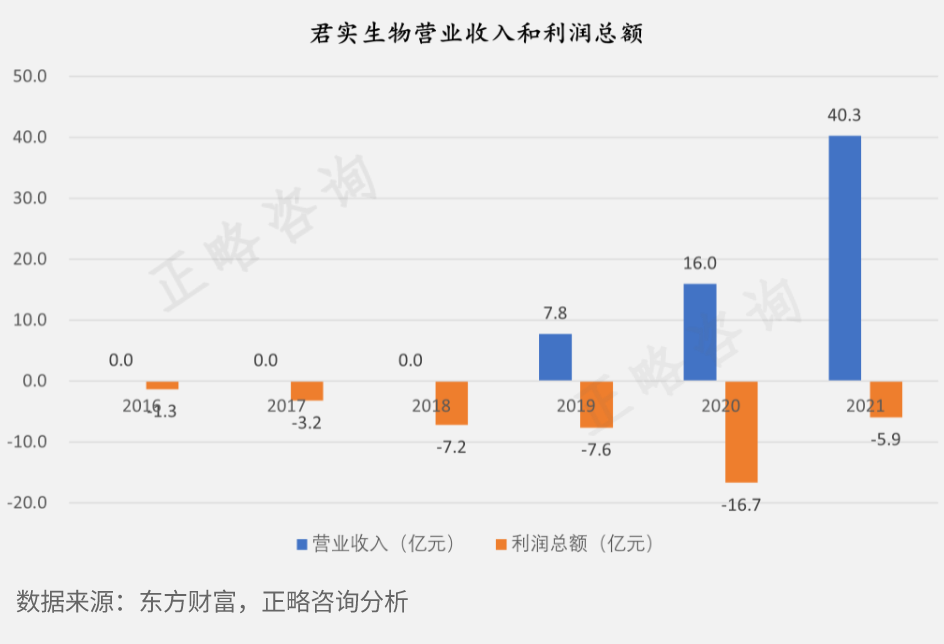

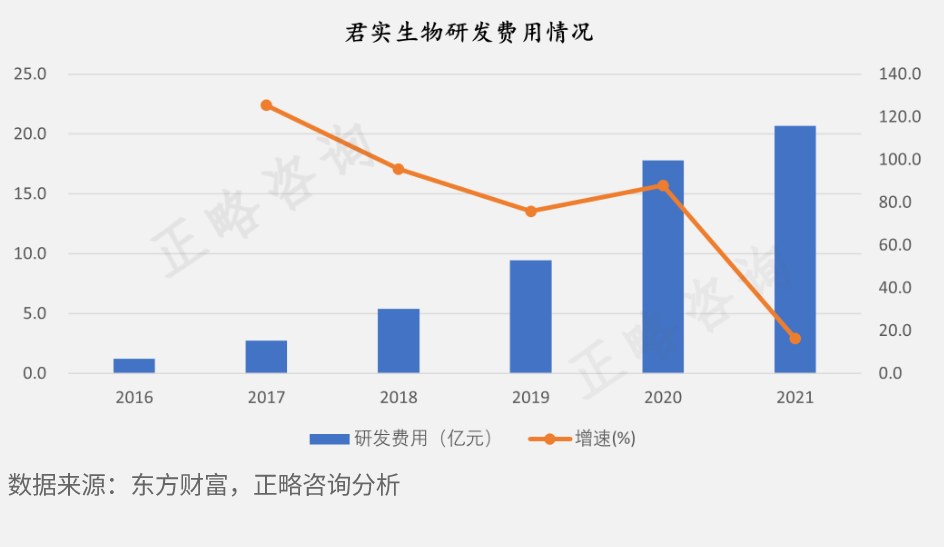

君实生物的首个产品JS001-特瑞普利(PD-1抗体)于2018年底在中国上市���,在此之前���,公司一直属于研发状态���,近两年营业收入飞速上升。同时���,由于公司研发投入巨大���,研发费用一直增长���,至今未实现盈利���,但随着更多临床结果出炉���,预计公司收入水平将有大幅变化。

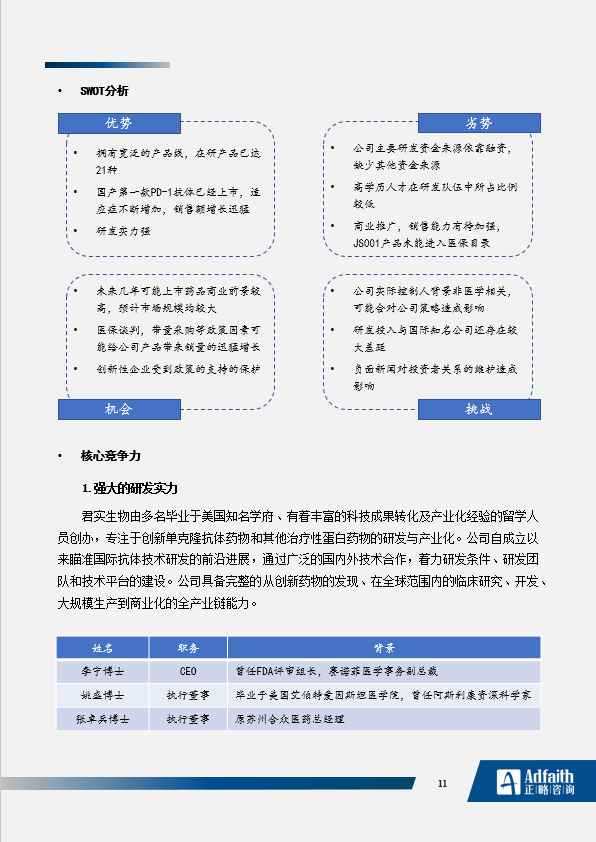

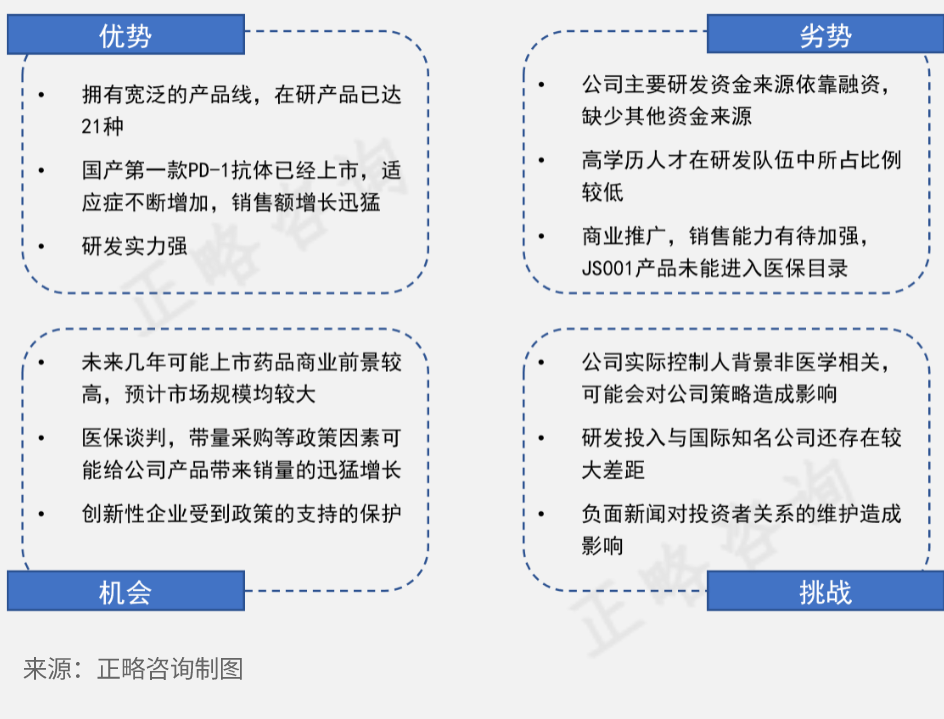

04���、SWOT分析

05���、核心竞争力

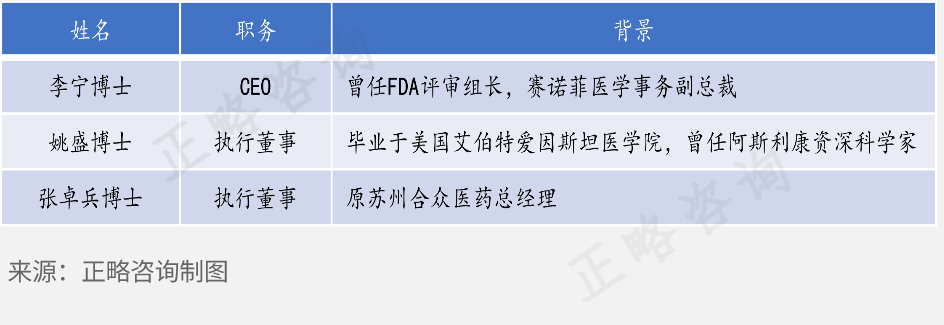

(1)强大的研发实力

君实生物由多名毕业于美国知名学府���、有着丰富的科技成果转化及产业化经验的留学人员创办���,专注于创新单克隆抗体药物和其他治疗性蛋白药物的研发与产业化。公司自成立以来瞄准国际抗体技术研发的前沿进展���,通过广泛的国内外技术合作���,着力研发条件���、研发团队和技术平台的建设。公司具备完整的从创新药物的发现���、在全球范围内的临床研究���、开发���、大规模生产到商业化的全产业链能力。

(2)广泛的产品布局

君实生物拥有广泛的产品管线���,在研产品有21种。研发管线包括肿瘤���、代谢疾病���、自身免疫���、神经系统等���,肿瘤是重点布局领域���,在未来几年预计拥有持续的产品上市能力���:

JS001是中国第一款国产PD-1抗体���,但也是目前君实生物唯一上市产品。除此之外���,最快可能完成上市的产品则是UBP1211���,一款修美乐类似药。

JS004是君实生物的首创(FiC)药物���,与PD-(L)1联用治疗癌症具有良好潜力���,已在2021年上半年公布I期临床试验数据���,并且进入Ⅱ期临床试验。

JS002则是中国为数不多的PCSK9靶点的抗体药物���,适应症为高血脂症等等���,目前已进入临床Ⅲ期。预计中国市场潜在规模110亿元���,有望成为国内第四款上市的同类药物并带来11亿元峰值销售。

主要内容速览(节选)

左右滑动查看更多